Services

Qu'offrons-nous ?

Edelweiss M&A Partners est un acteur du Corporate Finance qui se distingue en offrant exclusivement du conseil M&A.

En se concentrant sur cette activité, Edelweiss M&A Partners peut s’engager avec plus d’intensité dans ses mandats, afin d’élaborer une documentation de qualité et des arguments percutants, gérer des processus complexes, faire des recommandations plus pertinentes, et obtenir le meilleur résultat pour ses clients

Pourquoi le conseil M&A ?

Une entreprise est une entité complexe, qui opère dans un marché concurrentiel, emploie des collaborateurs, offre des produits et/ou des services, à une clientèle diversifiée, s’approvisionne auprès de plusieurs fournisseurs, fait appel à des capitaux, génère des résultats financiers, paie des impôts et est soumise à de très nombreuses lois et régulations.

Vendre ou acheter une entreprise est donc un processus naturellement plus complexe que pour tout autre bien. Même si la transaction consiste en un simple échange d’actions contre un montant négocié, le contrat de vente et ses annexes peuvent atteindre un volume considérable. Ils sont la traduction légale non seulement des termes de la transaction mais aussi des garanties données sur de très nombreux paramètres de cette entité complexe qu’est l’entreprise. C’est l’aboutissement d’un processus complexe qui a dû prendre en compte les très nombreux paramètres de l’opération.

Une société a ceci de particulier qu’elle est absolument unique. Son prix n’est donc pas défini. Même si différentes méthodes d’évaluation, qui ont toutes des qualités et des défauts, permettent d’estimer une fourchette de valeurs pour la société, le prix obtenu sera le résultat d’un processus concurrentiel, d’un rapport de force entre vendeur et acheteur(s). Le conseiller M&A sera essentiel pour obtenir les meilleurs conditions financières pour son client.

Le conseiller M&A expérimenté est aguerri aux processus transactionnels et aux techniques de négociations, alors que, le plus souvent, le vendeur cède son entreprise une fois dans sa vie et l’acquéreur ne procède qu’à quelques acquisitions. Le client bénéficiera de l’expérience du conseiller M&A en gestion de processus, et de sa familiarité des différentes tactiques, acquise au cours de nombreuses transactions.

Seul le conseiller M&A pourra approcher les acquéreurs potentiels dans le cas d’une vente – ou les cibles potentielles dans le cas d’une acquisition – sans dévoiler le nom de son client. Ce n’est que lorsque les contreparties auront manifesté un intérêt en signant un accord de confidentialité contraignant que l’identité sera dévoilée. Assurer la confidentialité du processus jusqu’à la communication de la transaction est une tâche essentielle du conseiller M&A.

Un processus transactionnel peut faire intervenir plusieurs spécialistes de part et d’autre de la transaction – avocats, fiscalistes, comptables ou autres experts – qu’il faudra coordonner et avec lesquels il faudra interagir. C’est le rôle du conseiller M&A, en tant que conseiller principal (lead advisor), de coordonner tous ces intervenants et de gérer le flux d’information et les intenses sessions de questions-réponses, tout en maintenant la pression du calendrier et la dynamique du processus.

La conduite des négociations par le conseiller M&A, selon les instructions de son client, permet à ce dernier d’avoir un coup d’avance, puisqu’il tranchera en dernier lieu sans même avoir été lui-même exposé aux échanges vigoureux et aux différentes pressions lors des négociations. Le conseiller M&A joue ainsi pleinement le rôle de bouclier en encaissant les coups et en portant les piques nécessaires, afin de protéger son client et de lui laisser le meilleur rôle possible.

Une étroite collaboration entre l’entrepreneur et son conseiller M&A va permettre de présenter la société à vendre sous un angle favorable, en d’autres termes « habiller la mariée ». Leurs connaissances combinées des acteurs stratégiques et financiers permettront d’établir une liste pertinente d’acquéreurs potentiels. Dans le cadre d’une acquisition, le dirigeant connait parfaitement son marché et celui de sa cible, de sorte que le conseiller M&A intégrera certaines spécificités sectorielles aux fins d’une gestion optimale du processus.

Qu’est-ce que le M&A ?

M&A ou Mergers & Acquisitions est une expression consacrée en économie qui se réfère aux fusions et acquisitions de sociétés. L’activité M&A est un indicateur de la santé d’une économie, car elle dénote la capacité des uns à trouver des relais de croissance externe et celle des autres à céder une filiale ou une entreprise à un repreneur qui saura la développer.

Dans le monde des PME, on parle plus volontiers de la vente ou acquisition d’entreprises. En lieu et place de vente, on utilise parfois pudiquement les termes de transmission d’entreprise voire de règlement de la succession (de l’allemand Nachfolgeregelung)

Qu’est-ce que le conseil M&A ?

Le conseil M&A consiste en l’accompagnement total et continu du client, personne physique ou morale, depuis sa décision d’effectuer une transaction jusqu’à la conclusion de cette dernière.

Distinct du simple courtage ou intermédiation, le conseil M&A est un accompagnement complet qui inclut la préparation ou l’analyse de dossiers transactionnels, la mise en relation avec une ou plusieurs contreparties, la coordination d’autres prestataires de services, ainsi que la conduite des négociations jusqu’à l’accord transactionnel final.

Une préparation professionnelle est essentielle pour gagner du temps et minimiser les risques

Quels sont les bénéfices d’un processus de vente accompagné?

Dès l’instant où l’on approche des acquéreurs, l’entreprise est potentiellement exposée. Il s’agit donc de minimiser la période qui s’étend de la phase marketing à la signature de la transaction. Pour ce faire, le conseiller M&A va assister le vendeur dans la préparation minutieuse du processus de vente. De l’élaboration d’une documentation de vente complète et de qualité à la préparation d’une data room, les éventuels problèmes doivent être identifiés et anticipés, de sorte que la due diligence par le(s) acquéreur(s) potentiel(s) se déroule sans frottements et que la confiance puisse s’installer.

La raison de la vente d’une entreprise est la première question que se pose un acquéreur. Les raisons sont souvent multiples, et le conseiller M&A les formulera de manière favorable et rassurante, mais aussi la plus crédible possible. On définira le périmètre de la vente, en incluant des variantes si nécessaire. On sélectionnera avec discernement les acteurs du marché susceptibles de payer une prime stratégique, en incluant ou excluant certains concurrents directs. Le conseiller M&A proposera aussi d’inclure des investisseurs financiers (p.ex. fonds de private equity) en fonction de leur stratégie d’investissement et des sociétés qu’ils ont dans leur portefeuille.

Seul le conseiller M&A est en mesure de prendre contact directement avec les acquéreurs potentiels pour sonder leur intérêt de principe. Le cas échéant, il leur transmettra un profil anonyme qui décrit l’opportunité et facilite la tâche de l’acquéreur en dressant une liste d’arguments-clés d’investissement. Seules les parties intéressées et qui auront signé un accord de confidentialité puis recevront le mémorandum d’information détaillé.

Le rôle du conseiller M&A est d’assister le client dans la préparation d’une document de vente (appelé mémorandum d’information ou « info memo ») complet, très bien structuré et couvrant tous les éléments du dossier. Il fera ressortir le positionnement unique de la société dans son marché, son offre de produits et/ou services et les compétences du management. Il présentera des états financiers, normalisés si nécessaire, ainsi qu’un plan d’affaires et des projections étayées par une stratégie et un plan d’actions. Ce document doit permettre aux acquéreurs potentiels de soumettre des offres indicatives quantifiées et détaillées. Et surtout de les inciter à placer la barre le plus haut possible, ce qui aura forcément un impact sur le prix final.

Un processus M&A engendre un gros volume de travail. Avoir un conseiller M&A dédié à la gestion du processus de vente permet de décharger le management de l’entreprise pour qu’il se concentre sur l’atteinte des objectifs financiers. Il est essentiel en effet que la marche des affaires et la performance de la société ne soient pas perturbées par le processus, car le prix final pourrait sinon en pâtir. Le management interviendra de manière relativement ponctuelle au cours du processus. Il sera peut-être sollicité dans la phase de préparation et sans doute amené à rencontrer l’acheteur final avant la signature. Dans certains cas, l’actionnaire-vendeur s’implique dans le processus, mais pas son management.

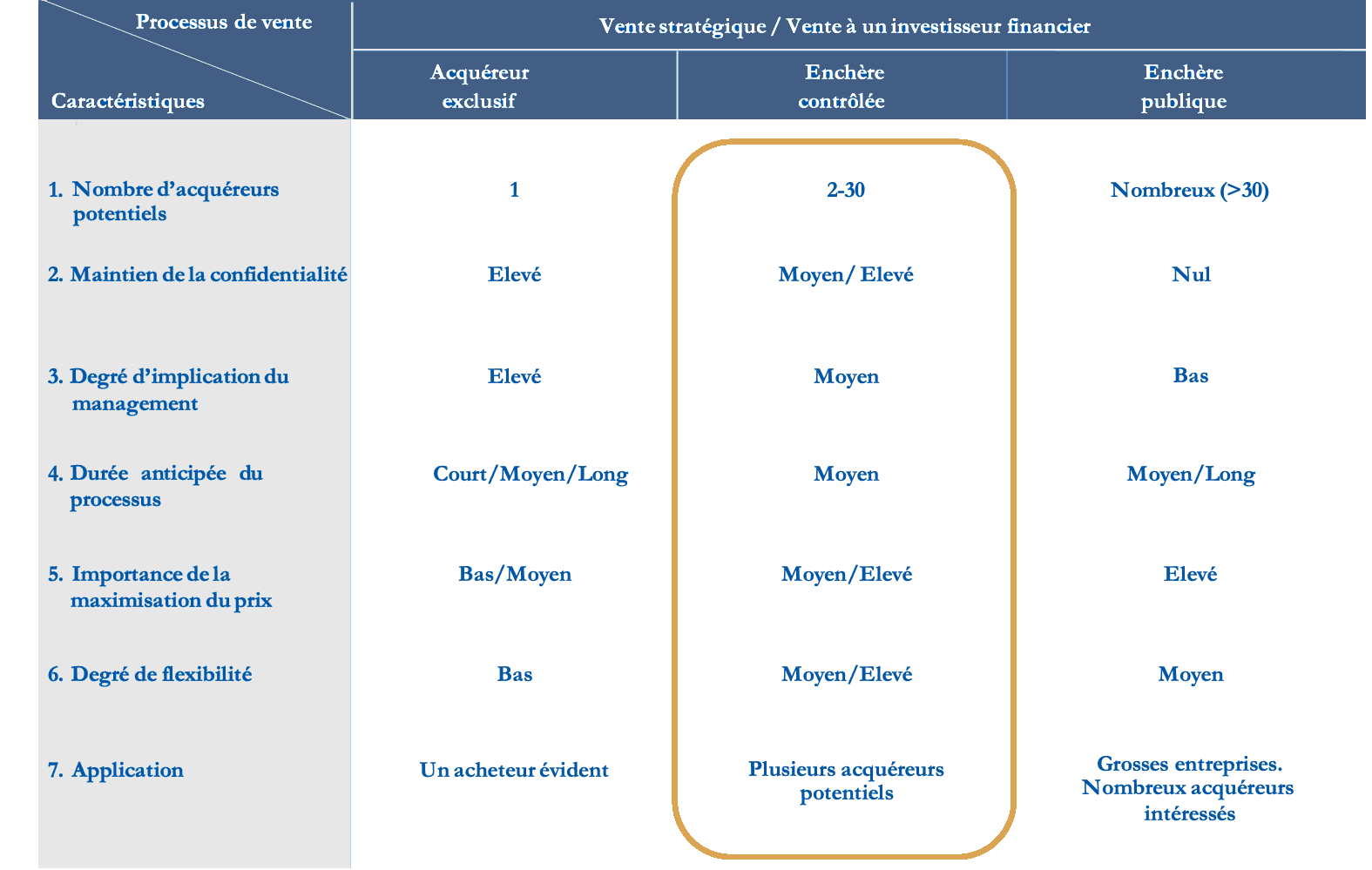

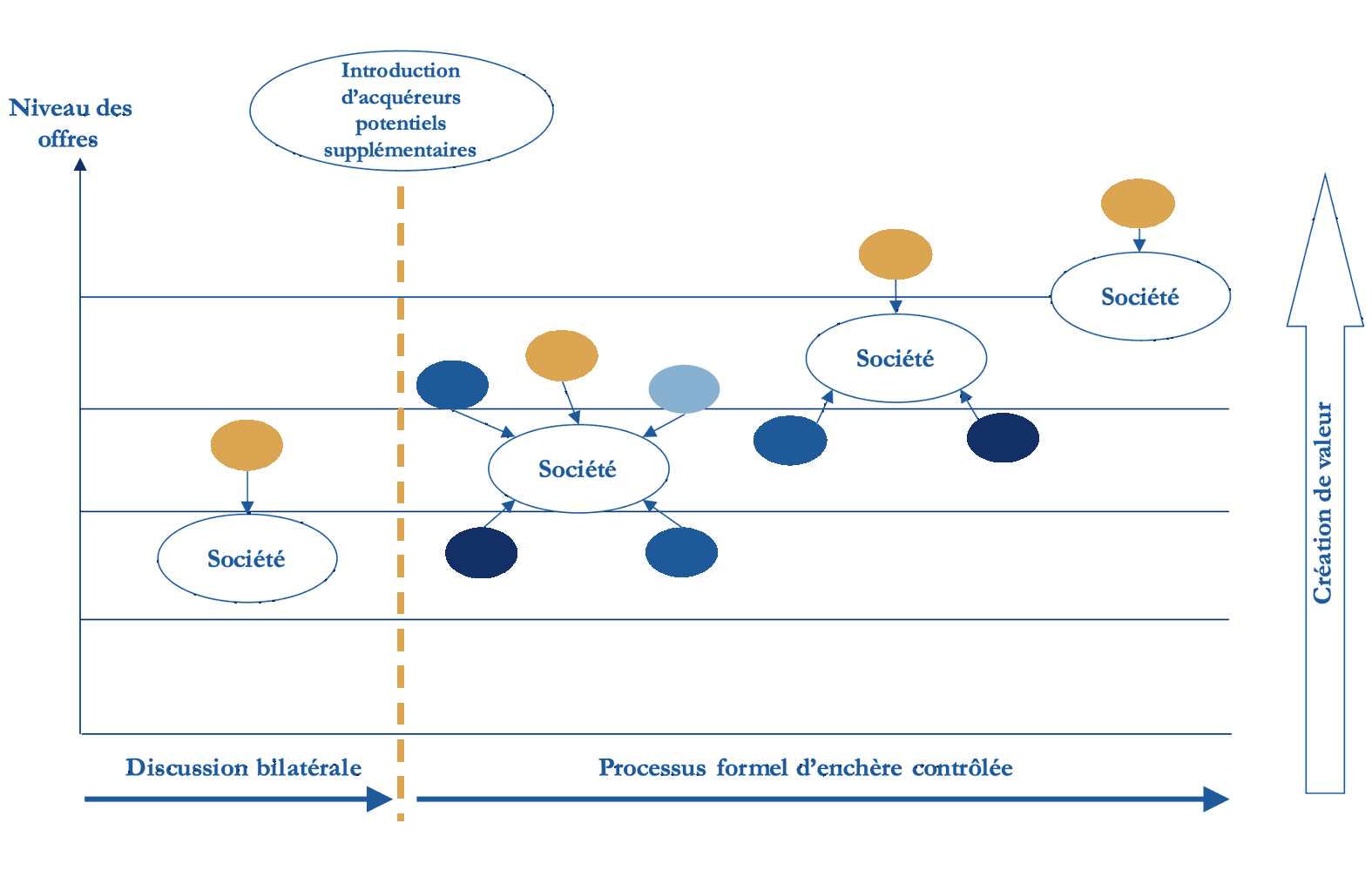

L’implication d’un conseiller M&A dans processus de vente est souvent synonyme de mise en concurrence au moyen d’enchères contrôlées, ou est pour le moins perçu comme tel. Le conseiller M&A est habilité à imposer un processus formel, contraignant, avec un calendrier à respecter. Ce contrôle du calendrier est à l’avantage du vendeur, puisque les acquéreurs qui souhaitent rester dans la course devront s’y soumettre et suivre les indications du conseiller M&A. Sans cette pression du calendrier et de la concurrence, les négociations risqueraient de s’éterniser à l’avantage de l’acquéreur, et des fuites pourraient avoir lieu au détriment du vendeur et de l’entreprise.

Une entreprise est très souvent le fruit d’une vie de travail. Vendre sa société est une décision lourde et chargée émotionnellement pour tout entrepreneur. Or un processus de vente est tout sauf un long fleuve tranquille. C’est une période intense qui souvent connait des hauts et des bas, à l’instar de montagnes russes, et où les tensions sont parfois exacerbées. Il est donc important que le vendeur ne soit pas directement exposé aux aléas du processus, aux challenges posés par la contrepartie lors des sessions de due diligence, ou aux confrontations lors des négociations. Un certain flegme peut-être indiqué dans certains cas, voire quelque distanciation, incompatible avec la saine identification de l’entrepreneur avec sa société.

Un processus d’apparence formel et contraignant ne veut pas dire inflexible. Le conseiller M&A adaptera subtilement la dynamique du processus au nombre de participants, puisque ce nombre n’est pas connu de ces derniers. Le calendrier sera naturellement adapté aux disponibilités du vendeur et de son management. Si nécessaire, les données confidentielles seront divulguées de manière progressive, au fur et à mesure de l’avancée du processus, afin de garder les informations les plus sensibles, telles que des noms de clients, pour l’acquéreur final. Une période d’exclusivité sera prévue pour la dernière phase, si nécessaire.

Comment s’articule un processus de vente ?

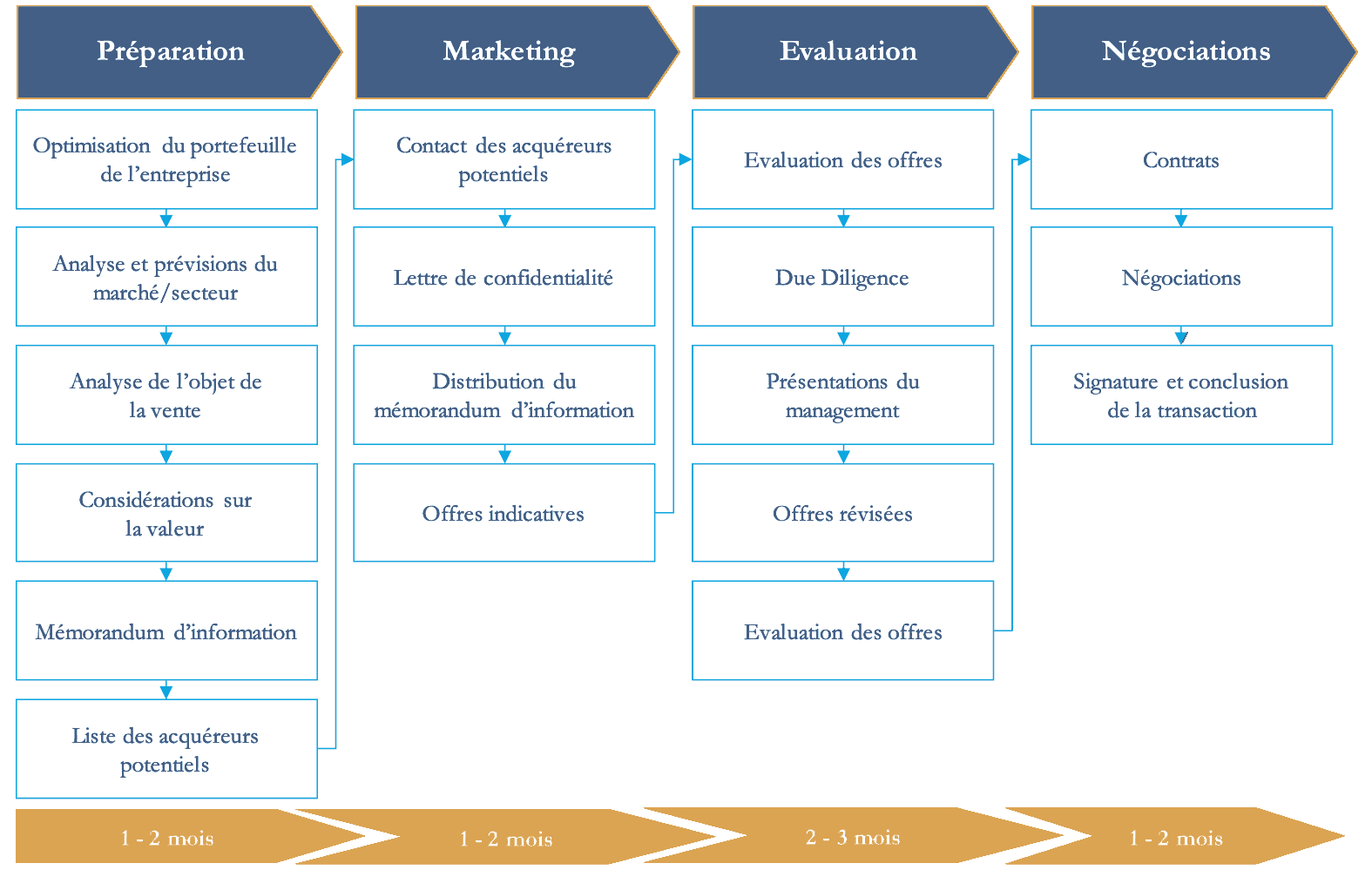

Un processus de vente se décompose essentiellement en quatre phases qui peuvent se chevaucher.

La documentation de vente et la liste des acquéreurs potentiels sont élaborées avec le client durant la phase de « Préparation ». La phase « Marketing » est l’approche des parties, tout d’abord de manière anonyme, suivie de la distribution du mémorandum d’information aux parties qui auront signé un accord de confidentialité. La réception d’offres indicatives, une séance de discussion approfondie avec certaines parties puis l’ouverture d’une data room accessible aux acquéreurs constituent la phase d’ « Evaluation ». Finalement les « Négociations », avec une ou plusieurs parties, des principaux termes de l’accord puis des éléments détaillés jusqu’à la signature avec l’acquéreur d’un contrat d’achat/vente. Un tel processus dure typiquement de 6 à 9 mois, mais peut s’allonger selon les circonstances.

Un processus d’enchères contrôlées combine le meilleur des deux mondes: la confidentialité d’un processus exclusif entre deux parties d’une part, et la concurrence que l’on stimule dans des enchères publiques d’autre part. Cela revient à introduire de la concurrence pour maximiser le prix, tout en préservant la confidentialité afin de ne pas perturber l’entreprise et son écosystème durant le processus de vente. Seul un conseiller M&A est à même de gérer un processus d’une telle intensité où des interactions avec des contreparties multiples ont lieu en parallèle et simultanément.